こんにちは。iKKA 寺本です。

5月に入ってから、お家づくりのご相談や見学会のご予約が増えてきたように感じます。

GW期間中にご家族でお家についてお話をされた方が多かったのかもしれませんね。

さて、皆さんはお家づくりを進めるときにどんなことを考えながら進めておられますか?

私たちは、お家づくりを進める上で考えておかないといけないことは大きく分けて三つあると考えています。

・お家のこと

・お土地のこと

・お金のこと

です。

今回は、その中で「お金のこと」についてお話したいと思います。

注文住宅の予算-相場感をつかむ-

皆さんは、お家づくりの予算を決めるとき何を根拠に考えていますか?

多くの方は、現在の家賃を基準にしたり、ご友人や同僚などの経験談を聞き、ご自分の予算を考えておられるのではないでしょうか?

上記の方法も良いと思いますが、iKKAでご提案しているお家は注文住宅と呼ばれ、設備や内装・間取りなどを自由に変えられるため、お家によって建築費用が大きく変わってしまい、なかなか予算の相場感をつかむのが難しいのではないかと思います。

まずは、注文住宅にはどのくらいの費用が平均的にかけられているのかを知ることが大切です。

国土交通省が行った2019(令和元)年度の住宅市場動向調査によれば、

・注文住宅の建築資金は、全国平均で3,235万円

あくまでも全国平均でしかありませんが、これから予算を考えていく上でひとつのものさしになってくれるのではないでしょうか。

「建築会社が出してくれた見積もりが、高すぎるのではと不安」

「あんまり安い注文住宅って怖いけど、安いっていくらくらいを言うのかな?」

などの不安も、相場を掴んでいれば安心できますよね。

それでは、具体的に予算の決め方を考えてみましょう。

注文住宅の予算-まずは、自己資金の額を決める-

建築予算は、「自己資金の額」+「住宅ローン借入額」の合計で決まります。

自己資金の額と住宅ローン借入額の割合は、

・自己資金 10%~30%

・住宅ローン 70%~90%

程度に設定される方が多いようですが、まずはご自身の貯金からお家づくりにかけられる自己資金の額を決めることからはじめます。

自己資金の額を決める上で大切なことは、手元にいくらお金を残しておけば安心か?です。

万が一の事態に備えるための生活予備費として、手元に生活費の3ヶ月~6か月分を目安にお金を残しておくと良いと言われています。

その他にも将来への備えとして、老後の生活費やお子さまの教育資金のことも考えておく必要がありますね。

近年では、史上稀にみる低金利や住宅ローン控除という制度もあり、自己資金は出来るだけ残しておき、住宅ローンの額を増やす方も多いのであくまでも自分たちのライフスタイルに合った自己資金の額を設定することが大切です。

注文住宅の予算-住宅ローンの返済額は、借りられる額ではなく「返せる額」で考える-

住宅ローンの返済額は、一般的に「世帯年収負担率(※1)の25%以内なら安心」といわれているのを知っていますか?※1 世帯年収負担率=年間返済額が世帯年収に占める割合のこと

そこで、この安心ラインを毎月返済額に換算し、借入額も試算したのが下の例です。

ご自身の世帯年収に合う毎月返済額を見て、家計に負担をかけずに返済できるか、一度考えてみてくださいね。

【年収負担率25%の毎月返済額と借入額の例】

世帯年収 400万円 →毎月返済額 約 8.3万円→借入額3,153万円

世帯年収 600万円 →毎月返済額 約12.5万円→借入額4,729万円

世帯年収 800万円 →毎月返済額 約16.7万円→借入額6,305万円

世帯年収1000万円 →毎月返済額 約20.8万円→借入額7,881万円

【計算方法】毎月返済額=世帯年収×25%(年収負担率)÷12カ月。ボーナス時加算なしの場合。借入額は変動金利0.605%、35年返済として試算

この例を見て、「こんなに返せない」または「もっと返せる」と感じる人も多いのではないでしょうか。

毎月の住宅ローンの返済額は現在の家賃と比べてしまいがちですが、そうではありません。

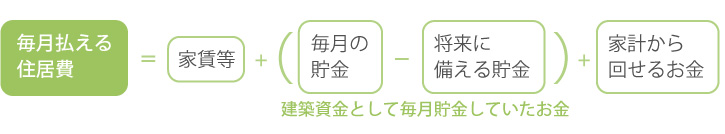

毎月払える住居費の考え方。

上記の図のように、毎月払える住居費は、

「家賃などの固定費」+「建築資金として毎月貯蓄していたお金」+「家計から回せるお金」の合計になります。

もちろん、老後の生活費やお子さまの教育資金など、将来に備える貯蓄や住宅購入後にかかる固定資産税やメンテナンスなどの住まいの維持管理費用は別で、貯蓄しておく必要があります。

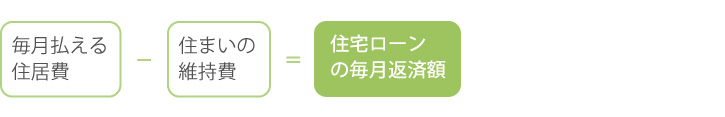

よって、住宅ローンの毎月返済額は、

このように、住宅ローンの返済額や将来に備えるための貯蓄を考えるときには、家計から回せるお金がどのくらいあるのか?が重要になってきます。

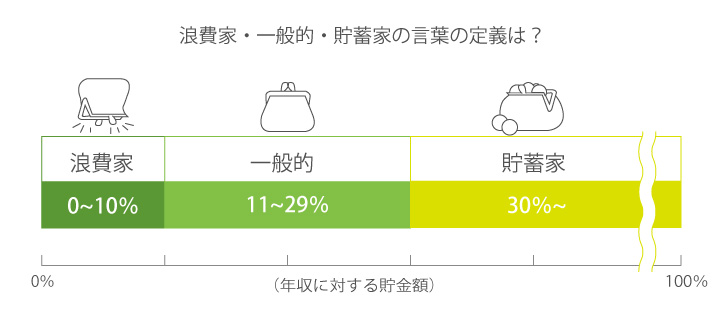

ちなみに、松井証券さまが実施された、子どもと親のいる20代~60代男女800人を対象に行った、「老後資金に関する調査」の結果によると、

「年収の貯蓄割合に関する言葉の定義について中央値で集計したところ、年収の0~10%の貯蓄で“浪費家”、11~29%の貯蓄で“一般的”、30%以上の貯蓄で“貯蓄家”という認識であることが分かった。」

そうです。

これを、年収600万のご家庭にあてはめてみると、

【貯蓄家】:世帯年収 600万円 × 30% =180万円 / 月々15万円

【一般的】:世帯年収 600万円 × 20% =120万円 / 月々10万円

【浪費家】:世帯年収 600万円 × 10% =60万円 / 月々5万円

となります。皆さんのご家計ではどうでしたか?

同じ世帯年収でもご家族の人数やライフスタイルにより、貯蓄額はそれぞれ違うのが当たり前です。

お家づくりをきっかけにご自身の家計を見直したいと思う方もおられるのではないでしょうか。

近年では、それぞれのご家庭に合った無理のない住宅ローンの返済額を決める方法として、ライフプランシュミレーションが非常に有効とされています。

ライフプランシュミレーションを行い、毎月の生活費を見直すことで、ご自身の家計から住宅ローンの返済や将来への備えにどの程度、お金が回せるのかを知ることが出来ます。

また漠然とした、将来へのお金の不安も解消できるかもしれません。

※気になる方は、1度ライフプランシュミレーションをしてみるといいかもしれませんね。

注文住宅の予算-建築予算を決める-

上記で考えた「自己資金の額」+「住宅ローン借入額」の金額の合計が、あなたのお家づくりに使える建築予算になります。

ここまでで、建築予算の決め方をお伝えさせていただきましたが、そもそもお家づくりにはどのようなお金がかかるのか?皆さんはご存じでしょうか?

・お家づくりにかかるお金

【本体工事】

家そのものに関する工事費のこと。建築会社によって、呼び方が異なる場合があるので詳細は各建築会社へ確認した方が良いと思います。

【外構工事】

庭や敷地の塀、ウッドデッキや植樹などお家の外部分の工事費のこと。建築会社によっては外部委託をされており、建築予算に含まれない場合があるので、注意が必要です。

【建築の付帯工事】

本体工事以外にかかる工事のこと。解体工事や造成工事、地盤改良工事などが当てはまります。

【建築の諸費用】

お家づくりの各種申請業務に必要な費用のこと。建築会社によっては付帯工事に含める場合がありますので詳細は各建築会社へ確認した方が良いと思います。

【土地代金】

土地の販売価格のこと。土地の購入に消費税はかかりません。

【土地の諸経費】

土地の販売代金以外にかかる費用のこと。仲介手数料や境界ブロック費用、登記費用や上下水道整備工事などが当てはまります。敷地条件により変動が大きいため、事前に調べておくと安心です。

【借入諸費用】

住宅ローンを借りるためにかかる費用のこと。融資手数料や火災保険料、保証料などが当てはまります。

【その他】

上記費用以外でかかる費用のこと。照明器具や家具工事などが当てはまります。

大きく分けて8つの大項目があり、その大項目のなかに小項目がさらに分かれていくイメージですね。このようにお家づくりにはさまざまなお金がかかり、また敷地条件によってもその金額は変わってしまいます。

私たちはお家に必要なお金。お土地に必要なお金。と個別で考えるのではなく、全体で必要なお金として合わせて考えていく必要があると考えています。

今回は、お家づくりの中で大切な3つのことのうち、お金のことについて、お話させていただきました。 今回のお話が皆さまのお家づくりの参考になればうれしいです。